5,000万円を『税金ゼロ』で贈与@終身医療保険を使った相続対策

公開日:

:

最終更新日:2019/12/30

ライフプランニング

皆さんこんにちは「保険アドバイザー 和田」です。

今日は「終身医療保険を活用した相続対策」についてお話したいと思います。

私が保険業界に身を置きはじめた約20年は、生命保険を使った相続対策がいろいろありました。

一言に相続対策の生命保険といってもいろいろで、一番シンプルなものは

・契約者:父

・被保険者:父

・死亡保険金受取人:子

という契約形態の「終身保険」が、最もオーソドックスな型です。親が自分を被保険者として、自分で保険料を支払い、死亡保険金を子が受取って相続資金に充てるものです。ただし、現在のような超低金利下では、極端な例で言えば1,000万円支払って1,000万円の保険金が受取れる”いってこい”程度の終身保険で、それさえも結構売れていました。その理由は、詳しくはブログを参考にして頂くとして、簡単に説明すると生命保険契約の死亡保険金には

【500万円✕法定相続人】の非課税枠が認められている

からです。本来の相続の計算は複雑になっていくので簡単な例でお話すると、例えば夫が亡くなり、妻と長男、長女がいる場合には

【500万円×3人=1,500万円】

の保険金は非課税で相続税がかかりません。ですから、このような方のケースでは単純に、現金で1,500万円持っていれば相続税の課税対象であったのが、保険料を1,500万円一括で支払い、保険金1,500万円に変わって受取っただけで「非課税」になるわけです。

*1,000万円支払って1,000万円もらう!?無告不要の「一時払終身保険」

しかし、このような”いってこい”の保険ですら、各社で販売停止になってきています。

*今後、一時払の円建保険は「販売停止」「値上げ」になります

また、上記の「終身保険」のようなオーソドックスなプランの他にも「生命保険契約に関する権利の評価」という仕組みを使って、財産(主に手持ちの現金)の評価額を下げることのできる保険プランが、過去には多くありましたが、法改正などにより最近ではほとんどなくなってしまいました。

今回お話するこのプランは、その「評価額を下げる」ためのものです。使うのは

メットライフ生命の終身医療保険「リターンズ」

*医療保険を「タダ」にする!?メットライフ生命の「リターンズ」

契約例:終身医療保険リターンズ 15年全期前納プラン

入院日額:15,000円

年払保険料:約330万円

全期前納保険料:5,000万円(15年分の保険料を一括で払います)

・契約者:父(75歳)

・被保険者:子(45歳)

・生存還付給付金受取人:父

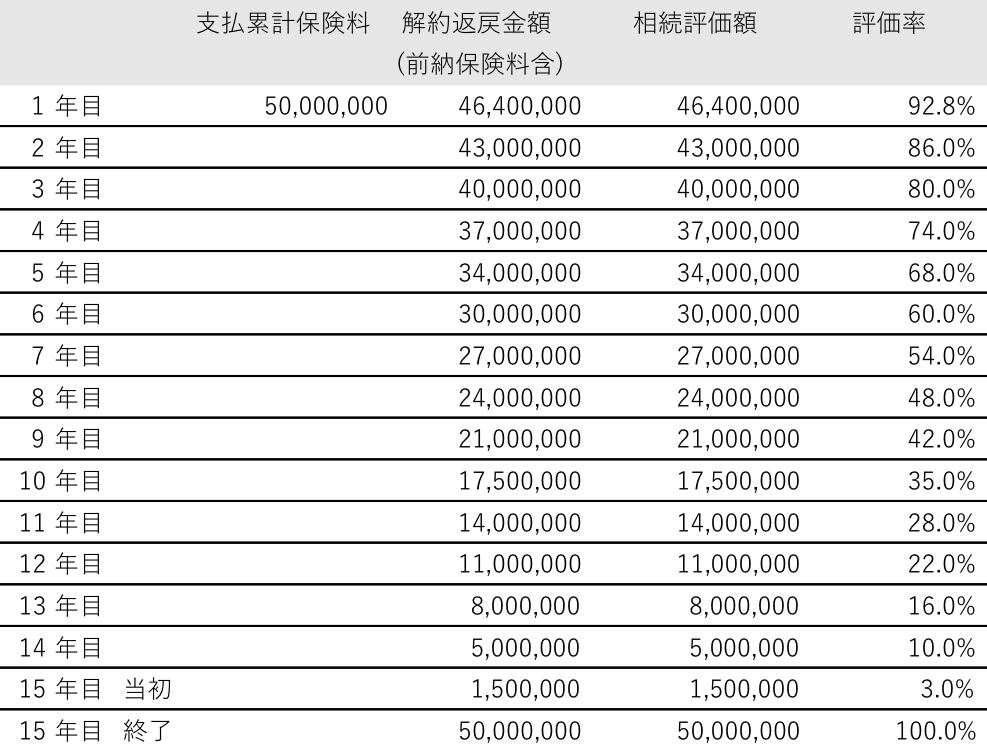

相続発生年度により圧縮効果が変わる

加入後、父が亡くなって相続が発生すると、契約形態を

・契約者:子

・被保険者:子

・生存還付給付金受取人:子

に、変更します。その際にこの生命保険契約の評価額は、父が亡くなって契約者を変更する時の解約返戻金の金額が評価額となります。

例えば、加入後1年後に相続が発生すると、評価額は解約返戻金の4,640万円、2年後であれば4,300万円となり、いつ相続が発生するかによって、その圧縮効果が変わってくるわけですが、いずれにせよ5,000万円をそのまま現金で持っているよりも、この保険に5,000万円支払うことで財産の評価額は下がることになります。特に、15年当初の評価額はわずか150万円で、評価を97%も圧縮できることになります。

15年後は「親→子」へ、税金ゼロで5,000万円が贈与出来たことになる

圧縮効果は、こに15年の間のどこの時点で相続が発生するかによって、その効果の割合が変わることは理解頂けたと思います。加入後、間もなくですと

「な〜んだ、たった10%程度しか節税効果ないんだぁ〜」

と感じる人もいるかもしれません(これでも十分な効果ではあるのですが)

でも、この保険のメリットは圧縮効果だけではなく、更にもっと”オイシイ”メインディッシュが待っています。

契約から15年の期間内に親が亡くなった場合、生存還付給付金の5,000万円の受取の権利は「子」に変更されますが、この15年後に受取る生存還付給付金5,000万円に対して税金がなんと、、、『ゼロ』ぜ〜ろ〜です。

「えっなんで?それって違法?」

いいえ、そうゆう仕組みなんです。親が支払った保険料5,000万円は相続の際に子が支払ったのものとして引継ぐルールになっているので、まったくもって認められた合法的なスキームなんです。

父が亡くならず、15年後も生存していたらどうなるの?

15年目に支払った5,000万円が、父に戻ってきて契約は終了します(正確には多少支払金額よりも多くなっています)つまり、契約者である「父」にとっては5,000万円の投資元本を回収しただけのが”いってこい”ですね。ですから、引き続き評価を下げるための相続対策をするには、再度この5,000万円で新たな被保険者で契約をすれば良いわけです。

更に、被保険者である「子」は、この保険の仕組み上、医療保険の保障が一生続くというメリットがあります。

*厳密に言うと、5年毎に健康祝金などがあるのですが、ここではわかりやすくザックリと説明しています

最大のデメリット

被保険者である「子」が15年の間に死亡することです。

上記のモデルケースでは死亡保険金は150万円、つまり「子」が亡くなった場合「親」は150万円を受取って『THE END』

5,000万円支払って150万円しか受取れないんですね。

まぁ、このリスクを回避するために「子」を被保険者に死亡保険金4,850万円の「15年定期保険」を掛けておくという方法はありますが、、、

Point

以前、逓増定期保険を使った評価を下げる方法をご紹介しました。

*逓増定期保険を活用した相続対策

いずれにしましても、相続対策は早くに対策すればする程、選択肢も税効果も大きくなりますので、早めの対策が必要です。

最も手っ取り早く、また効果の大きな相続対策は「海外生命保険」を使うことであるのは言うまでもありません。

*お金を銀行に預けておいただけで相続税がタダになる!?「プレミアムファイナンス」とは?

*こんなに安い!米国生命保険「一時払保険料の比較」

*究極の相続対策「米国生命保険・設計書」公開

*終身保険を”タダ”にする「米国生命保険・設計書」公開

関連記事

-

-

人生100年と言われる時代、運用して「資産寿命」を延ばすことも大事

皆さんこんにちは「保険アドバイザー 和田」です。今日は『人生100年と言われる時代、運用して「資産寿

-

-

社会人1年目の初任給の使いみち『貯蓄 56.2%』年間平均額43万円

皆さんこんにちは「保険アドバイザー和田」です。今日は、ソニー生命の行っている『社会人1年目と2年目の

-

-

シリーズ資産形成 【第4回】分散について

皆さんこんにちは「保険アドバイザー和田」です。 「資産形成」4回目の最後は「分散について」です

-

-

「今のドル円レートでは契約する気がしない」と言う人へ

皆さんこんにちは「保険アドバイザー 和田」です。今日は『「今のドル円レートでは契約する気がしない」と

-

-

保険屋さんの屁理屈@あるある

皆さんこんにちは「保険アドバイザー和田」です。今日は『保険屋さんの屁理屈@あるある』についてお話した

-

-

FPと名乗る「ポジショントーク」に振り回されてはダメ!〜「ポジショントーク」とは?

皆さんこんにちは「保険アドバイザー 和田」です。今日はFP(ファイナンシャル・プランナー)の「ポジシ

-

-

医療保険は「何歳払」にするのが得か?

皆さんこんにちは「保険アドバイザー和田」です。今日は医療保険の払込期間に関するお話です。

-

-

出産・育児でもらえる手当金と制度

皆さんこんにちは「保険アドバイザー和田」です。今日は『出産・育児でもらえる手当金と制度』についてお話

-

-

「節税保険」の出口で課税されたら、、、”殖やして取り戻す”という発想も

皆さんこんにちは「保険アドバイザー 和田」です。今日は『「節税保険」の出口で課税されたら、、、”殖や

-

-

「住宅ローン」「保険」・・・固定のものが良いか?変動のものが良いか?

皆さんこんにちは「保険アドバイザー 和田」です。今日「確定・固定のもの」「不確定・変動なもの」につい