逓増定期保険を活用した相続対策

公開日:

:

最終更新日:2018/06/20

ライフプランニング

皆さんこんにちは「保険アドバイザー 和田」です。

今日は「逓増定期保険を活用した相続対策」についてお話したいと思います。

私が保険業界に身を置きはじめた約20年は、生命保険を使った相続対策がいろいろありました。

一言に相続対策の生命保険といってもいろいろで、一番シンプルなものは

・契約者:父

・被保険者:父

・死亡保険金受取人:子

という契約形態の「終身保険」が、最もオーソドックスな型です。親が自分を被保険者として、自分で保険料を支払い、死亡保険金を子が受取って相続資金に充てるものです。ただし、現在のような超低金利下では、極端な例で言えば1,000万円支払って1,000万円の保険金が受取れる”いってこい”程度の終身保険で、それさえも結構売れていました。その理由は、詳しくはブログを参考にして頂くとして、簡単に説明すると生命保険契約の死亡保険金には

【500万円✕法定相続人】の非課税枠が認められている

からです。本来の相続の計算は複雑になっていくので簡単な例でお話すると、例えば夫が亡くなり、妻と長男、長女がいる場合には

【500万円×3人=1,500万円】

の保険金は非課税で相続税がかかりません。ですから、このような方のケースでは単純に、現金を1,500万円持っていれば相続税の課税対象であったのが、保険料を1,500万円一括で支払い、保険金1,500万円に変わっただけで「非課税」になるわけです。

*1,000万円支払って1,000万円もらう!?無告不要の「一時払終身保険」

しかし、このような”いってこい”の保険ですら各社で販売停止になってきています。

*今後、一時払の円建保険は「販売停止」「値上げ」になります

また、上記の「終身保険」のようなオーソドックスなプランの他にも「生命保険契約に関する権利の評価」という仕組みを使って、財産(主に手持ちの現金)の評価額を下げることのできる保険プランが、過去には多くありましたが、法改正などにより最近ではずいぶんと少なくなってしまいました。

今回お話するこのプランは、その「評価額を下げる」ためのものです。

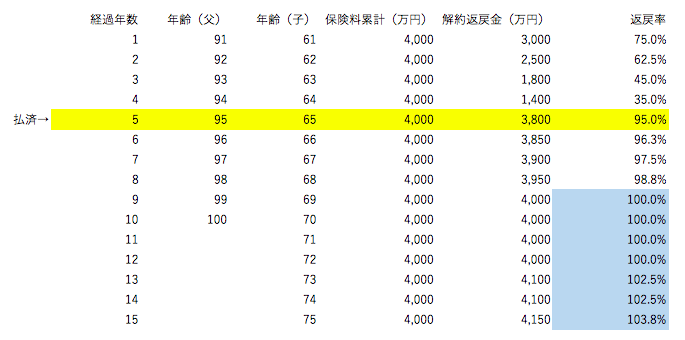

【契約例:逓増定期保険 全期前納プラン】

基本保険金額:5,000万円

年払保険料:800万円

全期前納保険料:4,000万円(5年分の保険料を一括で払います)

・契約者:父(90歳)

・被保険者:子(60歳)

・死亡保険金受取人:子

加入後、父が亡くなって相続が発生すると、契約形態を

・契約者:子

・被保険者:子

・死亡保険金受取人:子の妻、子の子など

に、変更します。その際にこの生命保険契約の評価額は、父が亡くなって契約者を変更する時の解約返戻金の金額が評価額となります。

例えば、加入後1年後に相続が発生すると、評価額は解約返戻金の3,000万円、2年後であれば2,500万円となり、4,000万円をそのまま現金で持っているよりも、この保険に4,000万円支払っていた方が財産の評価額を下げられることになります。特に、4年後の評価額1,400万円(返戻率35.0%)が、最も効果の大きい年度になります。

ですから、この逓増定期保険による「相続評価圧縮」は、最大65%〜最少25%の圧縮効果があるわけです。

評価が下がって終わり?

お父さんが長生きしたらどうするの?

5年目に「払済」にします。

上の表を見て下さい。黄色の帯になっているのが5年目に「払済」にした時に数字です。その後、解約返戻金の金額が少しずつ増えているのがわかりますね?で、加入後9年目には支払保険料4,000万円を超えてきます。それが青色で囲っている「100%超」のところです。

つまり、お父さんが長生きした場合は、圧縮効果は享受できなかったけれど、9年目以降は支払った保険料はそのまま”いってこい”になったわけです。

もし、多少の損が出たとしても、圧縮効果の方が大きければ5年目に解約し、解約返戻金3,800万円を使って再度、同様のプランに加入するという方法もありです。この例で言えば「200万円分」を超える節税効果があれば有効ということですね。

また、1年目〜4年目の間に相続が発生し、相続納税資金の問題なければ、契約者の名義変更した後にすぐに現金化せず、5年目で「払済」にすれば9年目以降は支払った額以上(100%以上)になって戻ってきます。

相続を目的とした「終身保険」の場合の多くは、被保険者が高齢のため、健康状態に問題があり加入できないケースがあるため、このように被保険者を「子」にする方法は相続対策としては多く用いられます。

Point

相続対策は早くに対策すればする程、選択肢も税効果も大きくなりますので、早めの対策が必要です。

最も手っ取り早く、また効果の大きな相続対策は「海外生命保険」を使うことであるのは言うまでもありません。

*こんなに安い!米国生命保険「一時払保険料の比較」

*究極の相続対策「米国生命保険・設計書」公開

*終身保険を”タダ”にする「米国生命保険・設計書」公開

プレミアムファイナンス入門書(マニュアル)を

無料進呈します

1億円の資金で10億円の保険金(死亡保障)を掛けられる方法です。

- 銀行ローンで預金の3倍にレバレッジ

- 海外生命保険で3億円の保険料が10億円ぼ死亡保険金にレバレッジ

- これがプライベートバンクが相続税対策で最も使っているスキーム

銀行ローンを使うのですが、預金担保の最低額は1億円(100万ドル)。

それ以上の資産がある方はこの入門書をご一読ください。

関連記事

-

-

アメリカの現状に見る投資の考え方

皆さんこんにちは。保険アドバイザーの野村です。いい天気ですね!桜も見頃で散歩していてはところどころ桜

-

-

金融庁発表の金融レポート『貯蓄から資産形成へ』

皆さんこんにちは「保険アドバイザー和田」です。今日は、金融庁発表の『金融レポート』についてお話したい

-

-

このブログの読者は「老後破綻(破産)」しちゃいけない

皆さんこんにちは「保険アドバイザー和田」です。今日は「老後破綻(破産)」に関するお話をしたいと思い

-

-

生前贈与された資金で「海外生命保険」に加入すると・・・6,200万円が25年後に1億7,300万円になる!?

皆さんこんにちは「保険アドバイザー 和田」です。今日は『生前贈与された資金で「海外生命保険」に加入す

-

-

「生活設計に関するデータ」〜医療編②【がん・脳梗塞・心筋梗塞・先進医療】

皆さんこんにちは「保険アドバイザー和田」です。シリーズ「生活設計に関するデータ」今日は医療編②です。

-

-

「海外」の高い金利で殖やす「国内」の高い税金は減らす

皆さんこんにちは「保険アドバイザー和田」です。今日は『「海外」の高い金利で殖やす「国内」の高い税金は

-

-

生前贈与〜その4「生命保険活用」

皆さんこんにちは「保険アドバイザー和田」です。前回に引き続き『生前贈与』についてお話したいと思います

-

-

パート労働者の7割が意識する「130万円の壁」「106万円の壁」とは?(ちなみに103万円の壁も)

皆さんこんにちは「保険アドバイザー和田」です。今日は『パート労働者の7割が意識する「130万円の壁」

-

-

税金を考慮すると”どちらがより殖えるか”を比較@「iDeco 」VS 海外積立年金「元本確保型年金プラン」

皆さんこんにちは「保険アドバイザー和田」です。今日は『税金を考慮すると”どちらがより殖えるか”を比較

-

-

保険屋さんの屁理屈@あるある

皆さんこんにちは「保険アドバイザー和田」です。今日は『保険屋さんの屁理屈@あるある』についてお話した