受取ったお金に掛かる税金は?@こんなに違う「税金を引いて、どれくらい殖えているのか?」を比較検証

公開日:

:

ライフプランニング

皆さんこんにちは「保険アドバイザー 和田」です。

今日は『受取ったお金に掛かる税金は?@こんなに違う「税金を引いて、どれくらい殖えているのか?」を比較検証』についてお話したいと思います。

これまでも、このブログで何度もお話してますね。

例えば「100が200に殖えた」、「100が500に殖えた」もちろんこれも大切ですが、問題はその「200」や「500」が果たして

税金を引かれた後に”最終的にどれだけ殖えているのか?”

が重要なんです。

なぜ?

日本の税金(個人)は高いから

です。

皆さんもそう思ってますよね?

「税金なんとかならないかなぁ。。。」

って。

ここでは保険に類する商品でお話しますが、ひとことに「税金」とは言っても、実はみさんの受取る満期金や解約返戻金など(死亡保険金は除く)は、商品の種類や契約の形態などによって大きく4つに分けられます。

・一時所得

・利子所得

・退職所得

・雑所得

では、どれくらいの違いがあるのかを下記を例に見てみましょう。

【設定条件】

年齢:35歳

毎月積立金額:5万円

積立期間:25年

積立総額:1,500万円(5×12×25)

満期金額:3,000万円(返戻率200%)

一見、1,500万円が3,000万円になるなんて、あり得ないように感じる方もいるかもしれませんが、年率では約5%ですから決して夢物語のような数字ではありません。十分に起こり得るシチュエーションです。

さて、1,500万円が3,000万円に殖えたこのケース、多くの場合は「年利5%、返戻率200%」で終わってしまいがちですが、問題はここからです。

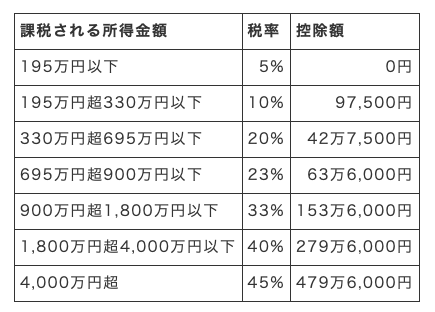

どのような税金で課税をされるか、場合によってはその年の所得によって手元に残る金額は大きく変わってきます。

特に、一時所得や雑所得はその人の所得(簡単に言えば収入)によって税金の金額が違うので厄介です。

一時所得で受取った場合

・課税所得:(3,000万円ー1,500万円−50万円)×1/2=725万円

◯所得税率10%・住民税10%の人

税金:725万円×20%=145万円

手取額:3,000万円ー145万円=2,855万円

◯所得税率20%・住民税10%の人

税金:725万円×30%=217.5万円

手取額:3,000万円ー217.5万円=2,782.5万円

◯所得税率33%・住民税10%の人

税金:725万円×43%=311.8万円

手取額:3,000万円ー217.5万円=2,688.2万円

◯所得税率45%・住民税10%の人

税金:725万円×55%=398.8万円

手取額:3,000万円ー217.5万円=2,601.2万円

利子所得で受取った場合

税金:(3,000万円ー1,500万円)×20%=300万円

手取額:3,000万円ー300万円=2,700万円

退職所得で受取った場合

・退職課税所得:{3,000万円ー(40万円×20年+70万円×5年)}×1/2=925万円

・税金(所得税率33%・住民税10%):(925万円×23%ー63.6万円)+(925万円×10%)=241.7万円

手取額:3,000万円ー241.7万円=2,758.3万円

雑所得で受取った場合

・課税所得:3,000万円ー1,500万円=1,500万円

◯所得税率10%・住民税10%の人

税金:1,500万円×20%=300万円

手取額:3,000万円ー300万円=2,700万円

◯所得税率20%・住民税10%の人

税金:1,500万円×30%=450万円

手取額:3,000万円ー450万円=2,550万円

◯所得税率33%・住民税10%の人

税金:1,500万円×43%=645万円

手取額:3,000万円ー645万円=2,355万円

◯所得税率45%・住民税10%の人

税金:1,500万円×55%=825万円

手取額:3,000万円ー825万円=2,175万円

手取の多い順

1)一時所得(所得税率10%・住民税10%の人)2,855万円

2)一時所得(所得税率20%・住民税10%の人)2,782.5万円

3)退職所得 2,758.3万円

4)利子所得 2,700万円

4)雑所得(所得税率10%・住民税10%の人)2,700万円

6)一時所得(所得税率33%・住民税10%の人)2,688.2万円

7)一時所得(所得税率45%・住民税10%の人)2,601.2万円

8)雑所得(所得税率20%・住民税10%の人)2,550万円

9)雑所得(所得税率33%・住民税10%の人)2,355万円

10)雑所得(所得税率45%・住民税10%の人)2,175万円

年収別手取り比較

◯所得税率10%・住民税10%の人

1)一時所得 2,855万円

2)退職所得 2,758.3万円

3)利子所得 2,700万円

3)雑所得 2,700万円(▲155万円)

◯所得税率20%・住民税10%の人

1)一時所得 2,782.5万円

2)退職所得 2,758.3万円

3)利子所得 2,700万円

3)雑所得 2,700万円(▲82.5万円)

◯所得税率33%・住民税10%の人

1)退職所得 2,758.3万円

2)利子所得 2,700万円

3)一時所得 2,601.2万円

4)雑所得 2,355万円(▲403.3万円)

◯所得税率45%・住民税10%の人

1)退職所得 2,758.3万円

2)利子所得 2,700万円

3)一時所得 2,688.2万円

4)雑所得 2,175万円(▲583.3万円)

以上の結果から

平均的な年収の方であれば「一時所得」が最も手取りが多く、

年収おおよそ700万円を超えるような人は「退職所得」や「利子所得」が手取りが多くなり、高所得の人ほどその差が大きくなります

一時所得は、国内の生命保険の満期金や解約返戻金

退職所得は、iDeco(確定拠出年金)

利子所得は、銀行の預貯金や株・投資信託

が一般的なものです。

一方、海外の商品については

一時所得か雑所得として取扱うのが一般的とされています。

いかがですか?

同じ3,000万円を受取ったケースでも出口の課税種類によって、大きな違いが生じるのがおわかり頂けたのではないでしょうか。

よく私が例に出す「iDeco(確定拠出年金)」では、上記の「退職所得」という非常に有利な出口税制に加え入口、つまり積立期間中も積立金額の所得控除効果を含めて計算すると、満期金額が同一であればどの所得区分の人においても最も実質返戻率(利回り)が高くなります。

問題は「iDeco(確定拠出年金)」の運用先の中に、殖やせるものがあるかどうかです。

*掛金全額所得控除「iDeco 確定拠出年金(401K)」の税効果について

*「選択制確定拠出年金」の驚くべき利回り【40歳のケース】

このように、

金融商品は税金を引かれた後に”最終的にどれだけ殖えているのか?”

これが『最も重要』です。

『世界中からベストな保険を』K2Assurance 皆さんのオーダーメイドがここにはあります

関連記事

-

-

最近「保険の見直し」をしたばかりだから、しばらくは見直さなくても良い?【答え NO】

皆さんこんにちは「保険アドバイザー和田」です。今日は「保険の見直し」に関するお話、最近保険の見直しを

-

-

贈与のためには良い保険@日本生命「夢のプレゼント2」商品リニューアル

皆さんこんにちは「保険アドバイザー 和田」です。今日は『贈与のためには良い保険@日本生命「夢のプレゼ

-

-

海外積立投資の一部引き出しをする前にちょっと待って〜

皆さんこんにちは、保険アドバイザーの野村です。最近、天気がいい日が続いているので朝の目覚めが良いです

-

-

「保険証券分析サービス」のご案内

皆さんこんにちは「保険アドバイザー和田」です。今日は「保険証券分析サービス」のご案内をしたいと思いま

-

-

一生涯の医療保険を”タダ同然”で手に入れる方法@法人プラン

皆さんこんにちは「保険アドバイザー和田」です。今日は「医療保険をタダ同然で手に入れる方法」についてお

-

-

「老後」について~その4【アテにならないものばかり】

皆さんこんにちは「保険アドバイザー和田」です。今日も引き続き“老後”をテーマにしたお話し〜その4「

-

-

年金不安な割には準備している人が少ない?「生命保険の意識調査と実態」

皆さんこんにちは「保険アドバイザー和田」です。今日は「生命保険の意識調査と実態」についてお話しようと

-

-

国民年金はお得なのか?損なのか?

皆さんこんにちは「保険アドバイザー和田」です。今日は『国民年金はお得なのか?損なのか?』についてお話

-

-

定期保険の活用法(コンバージョン)〜その2「保険期間延長」

皆さんこんにちは「保険アドバイザー和田」です。今日は「定期保険の活用法(コンバージョン)」についてお

-

-

シリーズ資産形成 【第3回】投資について

皆さんこんにちは「保険アドバイザー和田」です。 「資産形成」3回目の今日は「投資について」です