『賢く相続“死亡保険”現金を残す(秘)節税法』@テレビ朝日「ワイドスクランブル」6月26日

公開日:

:

ライフプランニング

今日は『『賢く相続“死亡保険”現金を残す(秘)節税法』@テレビ朝日「ワイドスクランブル」6月26日』についてお話したいと思います。

先日、昼食を食べている際に「ワイドスクランブル」という番組が流れていたので観ていて、ちょうどそのタイミングでテーマになっていたのが「死亡保険金の相続時の税金」について。あとから番組HPをチェックすると『賢く相続“死亡保険”現金を残す(秘)節税法』となっていました。

この際に取り上げられていたのは大きく3つのこと(私の主観)。

1)死亡保険金を受取る際の税金

2)死亡保険金の非課税枠

3)非課税枠を利用するための一時払終身保険

まず1)の生命保険の死亡保険金を受け取る際の税金ですが、詳しくはブログを参考にして頂くとして、契約形態によって3種類あります。

*保険金や満期金・解約返戻金を受取った時の税金

死亡保険金にかかる税金

(所得税の課税対象時は住民税税も課税対象)

上記の表の例で同一金額の死亡保険金を受取る際には「贈与税」が最も税金が高く、「相続税」と「所得税」は受取人の受取時の税率によって、どちらが有利かは異なりますが、一般的には「相続税」の方が安く済むケースが多くなり、このあたりの試算やシミュレーションを税理士やFP、または相続を専門に扱っているコンサルタントなどがアドバイスをしています(法に抵触しない範囲の中で)。

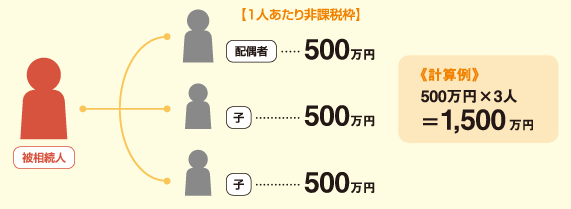

で、この「相続税」で受け取る方が有利になる方法として、2)の「非課税枠」を利用するものがあり、死亡保険金を相続で受取る際は

【500万円 × 法定相続人の数 】

までが、非課税となっています(相続税法第12条)。

例えば、非相続人(父)が亡くなり、法定相続人が配偶者(妻)と子どもが2人であれば、

ということです。

せっかくこの非課税の枠があるわけですから、例えば現金で1,500万円を持っている方で、生命保険に何も加入していないのであれば、一時払で保険料1,500万円を支払って、死亡保険金額1,500万円の、3)「一時払終身保険」に加入しておけば「節税」になります、、、というのが番組でのお話です。

*1,000万円支払って1,000万円もらう!?無告不要の「一時払終身保険」

番組内では、おおよそこのあたりまでのことについてですが、ここではもう少し具体的な数字にして「一時払終身保険」の効果について、ザックリとわかりやすく解説してみます。

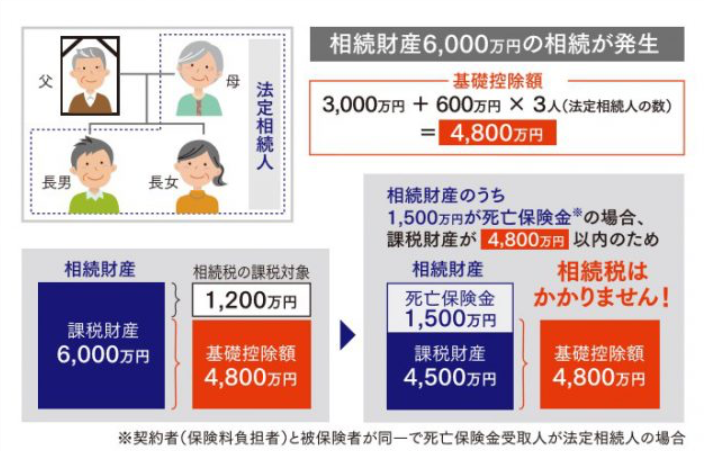

例えば、父、母、長男、長女の家族がいます。

父の財産は現金1,500万円、その他に不動産など含め4,500万円あり、合計で6,000万円の財産があったとします。

その父が亡くなると。。。

まず、相続の際は【3,000万円+600万円×法定相続人の人数】という基礎控除というものがありますから、この家族であれば、【3,000万円+600万円×3人=4,800万円】までは税金が掛らず、それを越えたものに対してが相続税の計算対象のです。

ですから、このケースに当てはめると【6,000万円ー4,800万円=1,200万円】が、相続の課税対象となるわけです。

しかし、父の財産の現金1,500万円を、一時払保険料1,500万円支払って、死亡保険金1,500万円の終身保険に加入したとします。

父が亡くなると。。。

生命保険金1,500万円、不動産などが4,500万円、合計で6,000万円の相続財産ですが、この生命保険金1,500万円は(500万円×3=1,500万円)で非課税になりすから、対象は4,500万円の部分に対してです。

しかし、上記でもあるように基礎控除は4,800万円ですから、課税対象は(4,500万円ー4,800万円=マイナス)なので、ゼロになるわけです。

ですから、一言に亡くなった時のための生命保険だったとしても、契約者・被保険者・受取人という契約形態をどのようにするのかはとても重要なんですね。知識のない、いい加減なセールスから、いい加減に加入させられてしまうと、、、悲惨です。

さて、今回私がたまたま見掛けたこの番組の進行は、TV朝日アナウンサーの小松靖さん、下平さやかさん、コメンテーターには杉村 太蔵さんや、税理士の方などが出演されていらっしゃいました。

コーナーの途中で、杉村太蔵さんのコメントに下平さんや税理士さんが正確な答えをせずにグダグダとする場面などを垣間見たり、太蔵さんなどのコメントや質問を聞いて「えっ、それ知らないんだぁ」と思うようなことがあり、長くこの仕事に携わっているとついつい感覚が麻痺して”当たり前”のように感じてしまいがちなことを皆さんはご存知ないものなんだなぁと感じました。

TVのような広く一般的な人に向けたものは、多くの方にとっては何を知らないのか?どのあたりの部分から説明が必要なのか?改めて知る良い機会であると共に、正しい知識やテクニックを知っているだけではなく、それをできるだけわかりやすく説明しお伝えしないといけないこともアドバイザーとして必要なスキルであると再認識しました。

お気軽に相談下さい。わかりやすく説明します、できるかぎりw

『世界中からベストな保険を』K2Assurance 皆さんのオーダーメイドがここにはあります

※本記事中の発言は筆者の個人的な見解であり、K2Assuranceの見解ではありません

関連記事

-

-

改めて、、、海外の保険と日本の保険はどっちが良い保険なのか?

皆さんこんにちは「保険アドバイザー 和田」です。今日は『改めて、、、海外の保険と日本の保険はどっちが

-

-

金融庁発表の金融レポート『貯蓄から資産形成へ』

皆さんこんにちは「保険アドバイザー和田」です。今日は、金融庁発表の『金融レポート』についてお話したい

-

-

どこまで伸びる平均寿命@女性87.32歳 男性81.25歳 最高を更新

皆さんこんにちは「保険アドバイザー和田」です。今日は『どこまで伸びる平均寿命@女性87.32歳 男性

-

-

「生活設計に関するデータ」〜生活編②【教育・結婚・マイホーム】

皆さんこんにちは「保険アドバイザー和田」です。 シリーズ「生活設計に関するデータ」 今日は生

-

-

心当たりのある方は参考に『「年金なんてどうせもらえない」と未納を続けた49歳男性の残された道@ダイヤモンド・オンライン』

皆さんこんにちは「保険アドバイザー 和田」です。今日は『「年金なんてどうせもらえない」と未納を続けた

-

-

結局のところ「愛人契約」はオススメしないですね

皆さんこんにちは「保険アドバイザー和田」です。今日は『結局のところ「愛人契約」はオススメしないですね

-

-

生前贈与〜その2「有効活用する方法」

皆さんこんにちは「保険アドバイザー和田」です。前回に引き続き『生前贈与』についてお話したいと思います

-

-

「死亡する確率」「老後を迎える確率」「入院する確率」どれを優先して保険をかけるべきか?

皆さんこんにちは「保険アドバイザー和田」です。今日は「死ぬ確率」「老後を迎える確率」「入院する確率

-

-

”学資保険は実質元本割れ!?”国立大学授業料「54万円」が16年後「93万円」に【現在の172%、1.7倍】

皆さんこんにちは「保険アドバイザー 和田」です。今日は「国立大学授業料値上げ」についてお話をしたいと

-

-

景気の良い実感がなくてもやっぱり身の回りは『インフレ』なんだよなぁ

皆さんこんにちは「保険アドバイザー和田」です。今日はまた「インフレ」についてお話していきたいと思いま