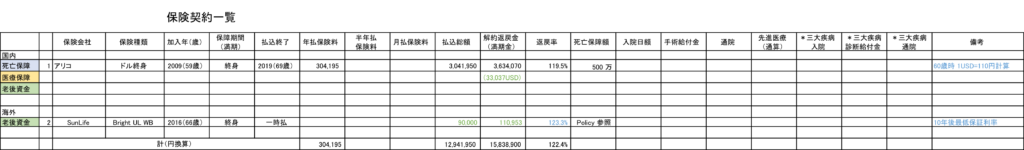

証券分析事例:日本と海外の保険に契約されている方の事例です(60代 女性)

公開日:

:

証券分析事例

皆さんこんにちは「保険アドバイザー和田」です。

今回は証券分析事例を紹介したいと思います。

【60代 女性】

また、ご自身が「下流老人」という状況に陥らないような運用も考えているそうです。

受益人を子供名にして死亡時受け取り金1千万円の保険に入ったほうが宜しいでしょうか?

具体的にどの会社の何と言う保険に入ったら宜しいでしょうか?

なぜ1千万円の保険かと申しますと現金で一千万円持っていたい、持っていた方が良い等と思っているからです。

ご指導頂きたくよろしくお願い申し上げます。

*生命保険が不必要な人

*「万が一の必要保障額」ってどれくらい?

受益人を子供名にして死亡時受け取り金1千万円の保険に入ったほうが宜しいでしょうか?

具体的にどの会社の何と言う保険に入ったら宜しいでしょうか?

なぜ1千万円の保険かと申しますと現金で一千万円持っていたい、持っていた方が良い等と思っているからです。

*1,000万円支払って1,000万円もらう!?告知無用の「一時払終身保険」

*今後、一時払の円建保険は「販売停止」「値上げ」になります

Point

この方も「ススメられるまま」これらの保険に加入されたとのこと。直接相談

こちらは直接、弊社保険アドバイザーへ無料で質問できるフォームとなっています。外資系生命保険会社出身の優秀なコンサルタントが一つ一つお答えしていきます。

関連記事

-

-

証券分析事例:20歳の時に、ニッセイ「みらいのカタチ」へ加入した女性からの相談です

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。ではまず、こ

-

-

証券分析事例:子供の医療保険は解約しようと思い担当の方に相談したら「若いうちに入っている方が保険料も安く、解約したらもったいない」と止められました 。この考え方はどうですか?

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。ではまず、こ

-

-

証券分析&契約事例:加入中の20本の保険を見直し「海外積立年金」「オフショア投資」をされた方(50代 会社員 男性)

皆さんこんにちは「保険アドバイザー和田」です。今日は国内の保険に計20本加入していた方が「証券分析」

-

-

証券分析事例:加入中のニッセイ「生きるチカラ」から、新たに「未来のカタチ」を提案されている最悪事例

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。現在加入中の

-

-

証券分析事例:「ほけんの窓口」に訪問し、メットライフ「USドル建IS終身保険」アクサ生命「ユニット・リンク」をススメられましたが、こちらで保険見直し

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。(*ご本人か

-

-

証券分析事例:加入中の保険見直しを希望(60歳男性)

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。

-

-

証券分析事例:来年お子さんが生まれるのを機に、合計16本に加入中の保険見直し

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。(*ご本人か

-

-

証券分析〜契約事例(東京都 開業医 40代前半 男性):法人決算対策「全損保険」と証券分析からの個人保険見直し事例

皆さんこんにちは「保険アドバイザー和田」です。 今日は『』を紹介したいと思います。

-

-

証券分析事例:子供の教育費がかからなくなるので見直したいです(40代後半 ご夫婦)

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。ではまず、こ

-

-

証券分析事例:35年間会社勤めされ、現在は年金生活されている方の証券分析事例です。

皆さんこんにちは「保険アドバイザー和田」です。今回は証券分析事例を紹介したいと思います。(*ご本人か